Jak już wiecie z mojej recenzji, jestem aktywnym i bardzo zadowolonym użytkownikiem karty Revolut. Ten start-up okazał się na tyle przydatny (i świetnie opakowany marketingowo), że kwestią czasu było, aż pojawi się dla niego poważna konkurencja. Za taką śmiało można już uznać usługę Curve. Zasada jej działania jest jednak zgoła inna niż ma to miejsce w przypadku Revoluta. To dobrze, bo dzięki temu nie musimy wybierać pomiędzy tymi usługami, ale możemy równocześnie korzystać z obu. Pytanie: czy warto? Odpowiem na nie nieco później. Teraz zapraszam Was do przeczytania recenzji Curve – jednego z najciekawszych fintechów „post-revolutowych”.

UWAGA: Trwa promocja, w której czytelnicy bloga otrzymują 10 GBP (ok. 50 zł) za założenie bezpłatnej karty Curve korzystając z tego linka 💳️🎁

Curve: co to jest i jak działa karta i aplikacja?

Zacznę od rzeczy mało ważnej, ale założę się, że też zwróciliście na to uwagę. Nazwa aplikacji w naszym kraju brzmi trochę kontrowersyjnie i raczej nie zalecam głośnego chwalenia się „zapłacę Curve” w sklepach. Przynajmniej do czasu, aż usługa się nie upowszechni. No, chyba że wymówimy nazwę karty poprawnie, czyli kerw. Koniec dygresji, przechodzimy do poważniejszych spraw.

Gdybym miał jednym zdaniem wyjaśnić, czym jest Curve, to napisałbym: jest to aplikacja pozwalająca płacić wszystkimi kartami kredytowymi i debetowymi przy pomocy jednej karty. Powiecie: no ale to już mamy w Revolucie. W rzeczywistości obie usługi znacząco się od siebie różnią, przede wszystkim tym, że:

- Curve nie oferuje konta bankowego, wpłat, przelewów;

- Karty Curve nie trzeba zasilać;

Curve jest więc – pisząc obrazowo – takim hubem łączącym wszystkie karty płatnicze użytkownika. Sama karta Curve jest tylko – znów używając obrazowego porównania – pośrednikiem. W momencie, gdy zapłacimy nią za zakupy w sklepie, kwota należności zostanie pobrana z konta, do którego jest przypisana wybrana przez nas karta, wydana przez konkretny bank i podpięta do aplikacji. Do aplikacji możemy podpiąć wiele naszych kart i każdorazowo przed transakcją możemy zdecydować, z której karty ma być wykonywana transakcja.

Kartą Curve można nie tylko płacić w sklepach stacjonarnych, ale także w Internecie oraz wypłacać pieniądze z bankomatów. I to zarówno w kraju, jak i za granicą, bo obsługuje ona ponad 150 walut. Dodatkowo w Curve znajdziemy sporo unikalnych udogodnień takich jak zwrot 1% wydatków w 3 wybranych sklepach czy możliwość cofnięcia transakcji i podmiany karty, którą została wykonana w ciągu 90 dni.

Jak zacząć korzystać z Curve? Jak założyć konto?

Najpierw trzeba pobrać aplikację mobilną „Curve: one card for all” na urządzenie z systemem Android lub iOS. Można to zrobić za pośrednictwem oficjalnej strony internetowej Curve (najbezpieczniejsza opcja) oraz w oficjalnych sklepach Google Play i App Store. Jeżeli jednak chcemy otrzymać bonus 10 GBP (ok. 50 zł) na start, warto zarejestrować się z tego linka przed pobraniem aplikacji ze sklepu. Tylko w ten sposób bonus zostanie naliczony.

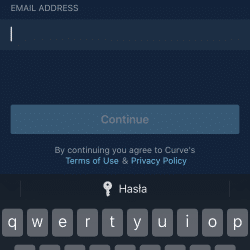

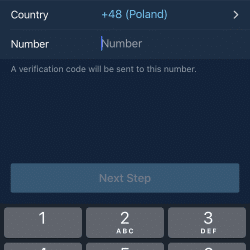

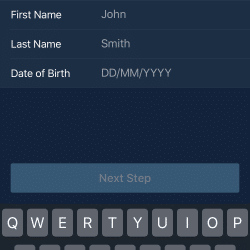

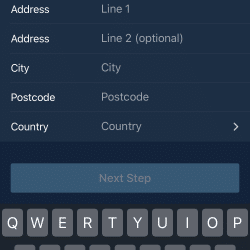

Po zainstalowaniu aplikacji podajemy adres e-mail, na który zostanie wysłany link aktywacyjny. Klikamy w niego, wracamy do aplikacji, gdzie podajemy swój numer telefonu (i przepisujemy kod z SMS-a), wybieramy pin chroniący naszą aplikację oraz podajemy swoje dane (imię, nazwisko, data urodzenia, adres).

Ranking najlepszych: Kwiecień 2024

Najlepsze lokaty, konta i oferty - kwiecień 2024

- Ranking lokat do 7,1%

- Ranking kont bankowych +650 zł premii

- Ranking kont oszczędnościowych do 7,1%

- Promocje bankowe z gwarantowaną premią $$$

- Zakładanie konta Curve

- Weryfikacja e-mail

- Weryfikacja SMS

- PIN aplikacji

- Imię, nazwisko, data urodzenia

- Adres

Kolejnym ekranem w aplikacji, będzie miejsce na wpisanie „promo code” czyli kodu polecającego. Jeśli jednak zakładasz konto z mojego blogowego linka, za którego użycie otrzymuje się 10 GBP (10 funtów to ok. 50 zł), to nie musisz nic tam wpisywać.

Po rejestracji każdy może zarabiać na polecaniu Curve swoim znajomym (w formie prowizji lub cashbacku – zależnie od trwającego właśnie programu). Program polecający jest na tyle ciekawy, że opiszę go jeszcze w tej recenzji.

I teraz następuje kluczowy moment: wybór karty Curve. Możemy zdecydować się na:

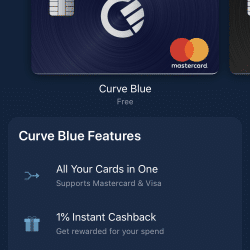

- Curve Blue – jest to karta w 100% darmowa, wystawiona przez Mastercard, ale wspierająca także karty Visa. Nowi użytkownicy otrzymują gratis cashback w wysokości 1% za zakupy u trzech partnerów Curve w okresie pierwszych trzech miesięcy. Ta karta umożliwia dokonywanie transakcji za granicą w ponad 150 walutach do kwoty 500 funtów brytyjskich miesięcznie, o czym koniecznie trzeba pamiętać, chcąc płacić Curve np. podczas wakacji. Po przekroczeniu tego limitu naliczana jest prowizja w wysokości 2%. Bezprowizyjne wypłaty z bankomatów zagranicznych są ograniczone do kwoty 200 funtów miesięcznie – każdorazowe przekroczenie limitu wiąże się z naliczaniem prowizji w wysokości 2% wypłacanej kwoty, nie mniej niż 2 funty.

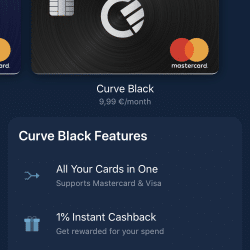

- Curve Black – „ekskluzywna” karta, która zdejmuje z użytkownika limit transakcji zagranicznych, choć też nie do końca. Transakcja na kwotę powyżej 15 tysięcy funtów rocznie, również zostaną obłożone prowizją w wysokości 2%. Jeśli chodzi o limit wypłat z bankomatów zagranicznych, to wynosi on 400 funtów (powyżej naliczana jest prowizja). Niestety, Curve Black jest kartą płatną – opłata miesięczna wynosi 9,99 funta lub 9,99 euro.

Używając obu kart w bankomatach krajowych można dokonać 10 bezprowizyjnych transakcji w miesiącu. Każda kolejna wypłata z bankomatu to 0,5 funta prowizji (około 2,5 zł przy obecnym kursie GBP/PLN).

Są jednak dwie rzeczy, na które należy uważać przy wypłatach pieniędzy z bankomatu kartą Curve.

Po pierwsze: Jeśli podepniemy do Curve kartę kredytową i będziemy chcieli wypłacić pieniądze z bankomatu, to Curve potrąci prowizję w wysokości 2%, powyżej równowartości 200 funtów. Dodatkowo bank-wystawca kredytówki będzie wiedział, że jest to transakcja wypłaty gotówki i potraktuje taką wypłatę jak każdą inną wypłatę w bankomacie, czyli naliczy odpowiednią opłatę i zacznie naliczać odsetki. Tak już niestety działają karty kredytowe i przy użyciu Curve nie unikniemy należnych opłat i prowizji za pożyczanie pieniędzy od banku.

Po drugie: Warto uważać na bankomaty Euronet, które mogą doliczyć dodatkową opłatę za wybranie z nich gotówki. To zanany problem niektórych użytkowników kart zagranicznych. Euronet jako jedyna firma w Polsce nalicza dodatkową opłatę za korzystanie z bankomatu przy kartach, które są widoczne jako zagraniczne. I nic nie zmienia tu fakt, że wypłata w Curve czy banku jest darmowa – po prostu firma obsługująca bankomaty postanowiła w ten sposób dodatkowo zarabiać na swoich klientach i banki czy fintechy takie jak Curve nic na to nie poradzą. Pozostaje nam omijać bankomaty Euronet.

Znajdź najlepsze oprocentowanie:

Poniżej tabelka z porównaniem obu kart:

| Curve Blue | Curve Black |

|---|---|

|  |

| Darmowa | 9,99 €/£ miesięcznie |

| Cashback 1% przez 3 miesiące w 3 wybranych miejscach | Nieograniczony Cashback 1% w 3 wybranych miejscach |

| Darmowe wypłaty z bankomatów za granicą do 200 £ / m-c | Darmowe wypłaty z bankomatów za granicą do 400 £ / m-c |

| Wymiana walut po kursie międzybankowym do 500 £ / m-c | Wymiana walut po kursie międzybankowym bez limitu |

| 10 darmowych wypłat z bankomatów w kraju | 10 darmowych wypłat z bankomatów w kraju |

| Obsługa kart Mastercard i Visa | Obsługa kart Mastercard i Visa |

| Ubezpieczenie podróżne na całym Świecie | |

| Ubezpieczenie elektroniki na całym Świecie |

Bardzo ważną kwestią, o której trzeba pamiętać, jest spread. Banki czy fintechy naliczają go przy przewalutowaniach transakcji zagranicznych i jest to dodatkowa różnica pomiędzy ceną sprzedaży a kupna waluty. W Curve spread walutowy nie występuje, a transakcje rozliczane są po kursach międzybankowych. Jedynym wyjątkiem są weekendy, gdy naliczana jest prowizja w wys. 0,5% dla płatności w GBP, EUR oraz USD i 1,5% dla pozostałych walut.

To nieźle w porównaniu z bankami, kantorami czy innymi miejscami. Dla przypomnienia tabelka z artykułu o tym, gdzie najtaniej wymienić walutę uzupełniona o Curve:

| Miejsce | Spread |

|---|---|

| Banki | od 4,88% do 9,62% |

| Kantory stacjonarne | od 1% do 5% |

| Kantory internetowe | od 0,6% do 0,68% |

| Revolut | 0% lub 0,5% w weekendy |

| Curve | 0% lub 0,5% / 1,5% w weekendy |

Niestety bezprowizyjna wymiana walut objęta jest pewnymi limitami. Dla użytkowników bezpłatnej karty Blue jest to maksymalnie 500 £ miesięcznie (ok. 2 500 zł przy obecnym kursie funta). Powyżej tej kwoty, naliczana jest prowizja w wys. 2% wymienianej waluty (a to już sporo!). Użytkownicy Curve Black mają bezprowizyjną i bezspreadową wymianę walut do wys. 15 000 GBP (lub równowartości w innej walucie) rocznie.

- Karta Curve Blue

- Karta Curve Black

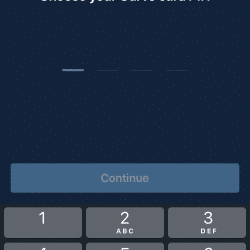

Wróćmy do procesu uruchamiania usługi. Po wybraniu karty (zakładam, że większość i tak zdecyduje się na darmową Blue) wystarczy już tylko uzupełnić kilka danych (zatrudnienie, PIN do karty, adres do jej wysyłki).

- Zatrudnienie

- PIN do karty

- Adres dostawy karty

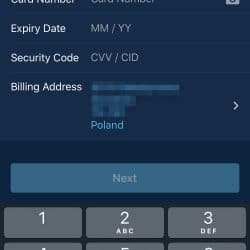

To wszystko. Jeśli przechodziliście proces zakładania karty Revolut, to na pewno pamiętacie, że było to dość uciążliwe – trzeba było chociażby wysłać skan dokumentu tożsamości ze zdjęciem. W Curve jest znacznie prościej. Karty płatnicze, które chcemy dodać do swojego konta, rejestrujemy przy użyciu aparatu fotograficznego w telefonie, lub przepisując z nich dane (numer karty, data ważności, kod CVV/CVC).

Curve dokonuje próbnej transakcji (blokady na naszej karcie płatniczej) o wartości max. kilku złotych (u mnie było to 1,48 zł), aby potwierdzić, że podpinane karty są aktywne i należą do danego użytkownika – konieczne będzie bowiem podanie kodu autoryzującego transakcję z jej tytułu. Aby upewnić się, że proces przebiegł pomyślnie, wystarczy sprawdzić w bankowości elektronicznej, czy środki zostały zablokowane, oraz przepisać do aplikacji kod z tytułu transakcji w formie C-XXXXX. Listę blokad na karcie znajdziemy w naszym banku przez bankowość internetowa lub mobilną. Oczywiście pieniądze są później odblokowywane.

- Dodawanie karty

- Weryfikacja karty

- Przepisywanie kodu

Po pomyślnym przejściu etapu rejestracji ekipa Curve przygotuje fizyczną kartę dla nowego klienta. Jej wysyłka jest realizowana z Niemiec, stąd wizyty listonosza można się spodziewać nawet po około 2 tygodniach. Do mnie karta dotarła jednak wcześniej, bo po 9 dniach od zamówienia jej w aplikacji.

Gdy mamy już w ręku fizyczną kartę, możemy ją aktywować w aplikacji i zacząć korzystać z Curve. To dobry moment, aby np. wybrać sklepy z programu partnerskiego Curve, w których będziemy robić zakupy z cashbackiem 1% – o szczegółach napiszę dalej.

Sama karta nie zabija wyglądem, choć jest estetyczna. Ciekawostką jest przy tym fakt, że nie ma na niej wytłoczonego numeru oraz danych posiadacza. Informacje te znajdują się na odwrocie karty, są zapisane mniejszą czcionką.

Jak karta Curve działa w praktyce?

Po otrzymaniu fizycznej karty Curve i przypisaniu do aplikacji swoich kart płatniczych (debetowych i kredytowych), usługa jest w pełni aktywna. Wszystkie karty można zostawić w domu, a korzystać tylko z tej od Curve. Zasada jest dziecinnie prosta.

Załóżmy, że posiadacz karty Curve idzie do piekarni, gdzie kupuje kilka bułek i bochenek chleba. Za zakupy może zapłacić kartą Curve, wskazując jednak wcześniej, z którego konta zostaną pobrane środki. Przykładowo: Tomek ma 2 ROR-y (firmowy i prywatny) w mBanku oraz Alior Banku, a do tego jeszcze kartę kredytową w Citibanku. Wszystkie trzy karty powiązał z usługą Curve. Za zakupy w piekarni chce zapłacić z prywatnego konta w Alior Banku, więc wcześniej w aplikacji wskazuje, że to ta karta ma zostać obciążona.

Działa to na bardzo prostej zasadzie i nie nastręcza żadnych problemów. Zmiany obciążanej karty możemy dokonać w dowolnym momencie. A co, jeśli o tym zapomnimy? Tutaj ujawnia się rewelacyjna zaleta Curve, mianowicie funkcja cofania transakcji („Go Back in Time”).

„Go Back in Time”, czyli cofanie transakcji i podmiana karty w Curve

Jeśli faktycznie zapłacimy za coś nie tą kartą, którą chcieliśmy, to mamy 30 dni na dokonanie zmiany. Jest to funkcja „Go Back In Time”, czyli po polsku „cofnij się w czasie”. Jak to działa? W aplikacji Curve możemy w ciągu 1 miesiąca od wykonanej transakcji, zmienić kartę, którą ta transakcja została wykonana.

Po wybraniu tej opcji, pieniądze po prostu wracają na kartę, którą dokonaliśmy transakcji, a są pobierane z nowej karty, którą wskażemy. To takie przeksięgowanie na właściwe konto, gdy zapłaciliśmy np. kartą prywatną za formowe zakupy (lub odwrotnie) czy nie mieliśmy chwilowo środków na naszej głównej karcie i musieliśmy skorzystać z karty kredytowej, czy innej przypisanej do „zapasowego” konta.

Usługa jest bezpłatna i jedynym ograniczeniem jest okres 30 dni. Dla mnie jest to jedna z ciekawszych opcji z dziedziny finansów, z jakimi spotkałem się w ciągu ostatnich kilku lat.

Cashback 1% w Curve, czyli zwrot 1% wydatków kartą

Cashback to fajna sprawa, ale niestety coraz rzadziej spotykana w bankowości. Kiedyś promocji ze zwrotem części wydanych środków na zakupy było w bankach naprawdę sporo – dziś to rzadkość. Patrząc na aktualną ofertę w rankingu kont bankowych, jest tylko jeden bank, który oferuje 5% zwrotu za wydatki kartą (ale tylko przez 6 miesięcy i max. 15/25 zł miesięcznie).

Z drugiej strony banki są „wyręczane” w tym zakresie przez zewnętrzne aplikacje pozwalające oszczędzać pieniądze jak chociażby omawiana przeze mnie aplikacja Goodie. No, ale do rzeczy, bo ja tu o ofercie Curve.

Zasada działania jest bardzo prosta: Dzięki usłudze Curve Cash możemy zyskać 1% cashbacku na wszystkie zakupy w 3 wybranych przez nas miejscach.

- Curve Cashback

- Lista sklepów

- Wybrane sklepy

W jakich sklepach możemy otrzymać 1% zwrotu za wszystkie zakupy?

Lista jest naprawdę długa i zawiera sporo europejskich marek. Z tych, które są dostępne w Polsce i rzuciły się w oczy, mogę wymienić:

- Spożywcze: Aldi, Auchan, Carrefour, Intermarche, Lidl, Tesco

- Jedzenie i picie: Burger King, Costa Coffe, McDonalds, Starbucks

- Różne: Amazon, Apple, H&M, IKEA, Media Markt, Saturn, Zara, Leroy Merlin

- Podróże: Booking.com, BP, Shell, Uber

- Inne: Netflix, Spotify

Wybór jest więc spory i warto go dobrze przemyśleć, bo nie można później zmienić wybranych sklepów. No dobrze, ale żeby nie było tak kolorowo, pora wspomnieć o limitach.

Jakie są limity w 1% zwrotu za zakupy w Curve?

Pierwszy limit jest oczywisty: możemy wybrać maksymalnie 3 miejsca w których wydatki będą do nas wracały.

Kolejne ograniczenie zależy od rodzaju karty, na który się zdecydujemy:

- Karta Curve Blue (darmowa): Cashback 1% na wszystkie zakupy przez 90 dni od momentu aktywacji karty.

- Karta Curve Black (płatna): Cashback 1% na wszystkie zakupy przez nieograniczony czas.

Kiedy i jak wykonywany jest zwrot 1% w Curve?

Zwrot wykonywany jest na wirtualną kartę Pre Paid, która widoczna jest w aplikacji jako Curve Cash. Po każdych zakupach w wybranym przez nas sklepie, otrzymujemy 1% wydanej kwoty na właśnie tę kartę.

Później, przy dowolnej innej transakcji kartą Curve (zakupy fizyczne, zakupy online, wypłata z bankomatu), jako źródło transakcji możemy zamiast jednej z podpiętych kart, wybrać tę wirtualną kartę – Curve Cash.

Saldo na tej karcie podane jest w punktach, gdzie każdy 1 punkt to 0,01 GBP. Wybieramy tę kartę jako źródło, płacimy plastikiem od Curve, a środki zamiast z naszej karty, pobierane są z salda punktowego.

🎁 Cashback 1% za polecenie Curve

Wspomniałem już wcześniej premii w wysokości 10 funtów (ok. 50 zł przy aktualnym kursie GBP) dla wszystkich nowych klientów, którzy przyszli „z polecenia” mojego bloga i wykonali w ciągu pierwszych 14 dni pierwszą transakcję na kwotę min. 10 GBP (lub równowartość w innej walucie). Co jednak z polecaniem Curve innym? Czy na tym też można zarobić? Okazuje się, że tak.

Polecenie weryfikowane jest poprzez wpisanie kodu polecającego przy zakładaniu konta w aplikacji Curve. W ten sposób każdy użytkownik, może dodatkowo zarabiać, polecając innym to rozwiązanie i otrzymując 1% cashback na 30 dni (nawet na darmowym koncie).

Kiedy naliczany jest cashback 1%?

Gdy nowa osoba zarejestruje się w Curve i przy rejestracji poda kod polecający („promo code”), polecającemu zacznie przysługiwac zwrot 1% wydatków przez 1 miesiąc. Nagroda naliczana jest w momencie, gdy nowy użytkownik wykona pierwszą transakcję – wtedy otrzymuje się 1% cashbacku przez 30 dni za przyprowadzenie nowego klienta. Który jako „nowa” osoba także dostaje 1% cashback, ale na 90 dni!

Wystarczy więc podpiąć do aplikacji co najmniej jedną kartę płatniczą i wykonać (zaraz po otrzymaniu karty) co najmniej jedną transakcję kartą Curve, aby osoba polecająca otrzymała premię w postaci zwrotu 1% wydatków przez miesiąc.

A jak wypłacić premię (cashback) w Curve?

Zdobyta premia czeka jako punkty (1 punkt = 0,01 GBP) na dodatkowej karcie Curve Cash w aplikacji. To wirtualna karta prepaid, na której naliczane są wszelkie bonusy za polecenia, oraz premie (jak cashback 1%), o których pisałem wcześniej.

Aby skorzystać z premii, wystarczy wskazać w aplikacji kartę Curve Cash jako źródło płatności przy kolejnych zakupach w sklepie (stacjonarnym, internetowym) lub przy wypłacie pieniędzy z bankomatu.

Jak polecać znajomym Curve, aby otrzymać 1% cashback?

Polecać możemy wszystkim bez żadnych limitów i ograniczeń. Oczywiście ważne, aby uczciwie wytłumaczyć każdej polecanej osobie, jak to wszystko działa i na czym polega. Po założeniu konta w aplikacji, klikając na ikonę swojego profilu w sekcji „Wallet” znajdziesz link„Share Curve and Cashback”.

Zobaczysz tam swój kod promocyjny (polecający), wraz z możliwością jego skopiowania, oraz przycisk „Invite Friends”, dzięki któremu możesz wysłać link do aplikacji swoim znajomym.

Niezależnie od tego, czy znajomy zarejestruje się z naszego linku, czy po prostu pobierze aplikacje – najważniejsze jest, aby przy zakładaniu konta podał kod polecający („promo code”) – tylko w ten sposób i polecający i polecany otrzymają swoją premię.

Czy Curve jest bezpieczne?

Pod moją recenzją Revoluta wielu czytelników zgłaszało duży zarzut w kierunku operatora tej usługi za to, że zmusza użytkowników do wysyłania „nie wiadomo komu” skanu dokumentu z poufnymi danymi. Próba zakreślenia np. numeru PESEL kończy się tym, że skan jest odrzucany i trzeba zaczynać od nowa. Oczywiście to nic dziwnego – Revolut jest instytucją płatniczą, która przechowuje pieniądze swoich klientów, których musi zgodnie z prawem weryfikować (KYC, AML – zapobieganie praniu brudnych pieniędzy i finansowania terroryzmu). Tym bardziej że teraz ma on licencję bankową (choć jeszcze nieuruchomioną w Polsce). Czy Curve pod tym względem wypada lepiej? Teoretycznie tak, ale diabeł tkwi w szczegółach.

Na plus pod kątem bezpieczeństwa trzeba zapisać to, że usługa Curve nie jest połączona z żadnym kontem, więc nie trzymamy tam żadnych pieniędzy. Pieniądze są pobierane z wybranej podpiętej przez nas karty w momencie transakcji. Dodatkowo każdy użytkownik może ustawić sobie limity transakcji, co ogranicza ryzyko utraty większej sumy w razie kradzieży czy zgubienia karty Curve.

Ponadto sama usługa jest objęta programem Mastercard Chargeback – można skorzystać z takiej ochrony np. w razie nieautoryzowanego użycia karty czy padnięcia ofiarą oszustwa. Więcej o usłudze chargeback przeczytacie w artykule: Karta płatnicza jak tarcza obronna. Na czym polega usługa chargeback?

Ryzyko jednak zawsze istnieje. Podpięcie wszystkich kart do Curve powoduje, że realne staje się zagrożenie utraty środków czy po prostu danych swoich kart płatniczych. Oczywiście operator usługi zapewnia, że jest ona świetnie zabezpieczona przed włamaniami, ale lepiej dmuchać na zimne i dla bezpieczeństwa podpiąć do Curve tylko te karty, które zostały wydane do kont z ograniczoną ilością środków. W razie czego, za pomocą reklamacji chargeback otrzymamy swoje pieniądze – o to nie musimy się obawiać, ale zawsze procedura trwa chwilę i lepiej w tym czasie mieć za co kupić chleb i masło. I nie dotyczy to tylko Curve, ale wszystkich kart i kont, które posiadamy. Zawsze warto mieć gdzieś osobno środki „na czarną godzinę” np. w formie gotówki. Nawet jeśli, podobnie jak ja nie płacicie już nigdzie gotówką.

Jak Curve wypada na tle Revoluta?

Obie usługi są ze sobą często porównywane, choć moim zdaniem jest to kompletnie nieuzasadnione. Działają na zupełnie innej zasadzie i służą do różnych celów. Jeśli ktoś na przykład sądzi, że Curve zastąpi Revoluta w kategorii tanich transakcji zagranicznych, to nie tędy droga. Pod tym względem Revolut wciąż jest bezkonkurencyjny, chociażby dzięki temu, że pozwala na bieżąco reagować na zmieniające się kursy walut i realnie chroni przed ryzykiem kursowym. Jeśli więc ktoś szuka zagranicznego konta bankowego na którym może trzymać środki z kartą wielowalutową do płacenia za granicą, a do tego często wymienia walutę, aby robić przelewy zagraniczne czy spłacając kredyt we frankach czy euro lub często podróżuje i wydaje sporo pieniędzy, to powinien wybrać Revolut (tutaj link oferujący bezpłatną wysyłkę karty Revolut).

Curve natomiast rewelacyjnie sprawdzi się w rękach osób, które mają kilka kart płatniczych i korzystają z nich na zmianę, np. w celu wypełnienia limitów operacji bezgotówkowych, aby uniknąć opłat za kartę. Dziś płacimy tą kartą, jutro inną i tak na zmianę. To także dobra opcja dla płacących zarówno kartą prywatną, jak i firmową, gdzie o pomyłkę wcale nie jest trudno. Curve pozwala zrezygnować z noszenia przepastnego portfela i jest bardzo ciekawą opcją dla tych, którzy nie mogą się przekonać np. do płatności telefonem.

Czyli: Curve będzie idealnym rozwiązaniem w sytuacji, gdy zdecydowanie najczęściej płacimy za zakupy w kraju w złotówkach, a tylko okazjonalnie chcemy coś zamówić w zagranicznym sklepie, wybrać pieniądze z zagranicznego bankomatu czy płacić plastikiem podczas wakacji w innym kraju. Wówczas w zupełności wystarczy darmowa karta Blue. Jeśli w transakcjach międzynarodowych będziemy się trzymać narzuconego limitu kwotowego, to koszt przewalutowania będzie porównywalny z tym w Revolucie (czyli zerowy, nie licząc weekendów), a znacznie niższy, niż gdybyśmy chcieli zapłacić kartą wydaną przez bank. I to nawet kupując walutę w kantorze internetowym, trzymając pieniądze na bankowym koncie w wybranej walucie i płacąc bankową kartą walutową. Dodatkowo Curve pomaga dobrze kontrolować wydatki kartą. Podobnie jak osobne aplikacje do budżetu domowego i spisywania wydatków, pozwala kategoryzować wszystkie transakcje kartą i dodawać zdjęcia paragonów do każdej z płatności.

Z mojego punktu widzenia Curve i Revoluta nie należy oceniać, jako usług konkurencyjnych, ale świetnie się uzupełniających. Najlepiej mieć obie i korzystać z nich wtedy, gdy jest to najkorzystniejsze w konkretnej sytuacji. Zwłaszcza że do konta Curve można też dodać kartę Revolut.

Podsumowanie: zalety i wady Curve

Za nami długa recenzja z mnóstwem informacji, dlatego, aby pomóc Wam usystematyzować wiedzę na temat Curve, wymienię najważniejsze zalety oraz wady tej usługi.

Zalety Curve:

- Możliwość podpięcia wszystkich kart do jednej usługi, co pozwala zrezygnować z noszenia wielu plastików przy sobie;

- Darmowa karta Blue z darmową wysyłką i darmowym używaniem;

- Rewelacyjna usługa cofania transakcji w ciągu 30 dni;

- Cashback 1%;

- Bardzo łatwy proces rejestracji w usłudze (bez skanów dowodu);

- 0 zł za pierwsze 10 wypłat z krajowych bankomatów w miesiącu i bezpłatne wypłaty w bankomatach za granicą (ale z limitem kwotowym);

- Darmowe przewalutowania przy płatnościach zagranicznych (do limitu!);

- Nie wpłacamy tam żadnych pieniędzy, środki ściągane są podpiętych kart w momencie transakcji;

- Ochrona Mastercard Chargeback;

- Premia 10 GBP (ok. 50 zł) za założenie i pierwszą transakcję (o wartości min. 10 GBP);

- Bonusy za polecanie usługi innym (1% cashback przez 30 dni).

Wady Curve:

- Limit przy bezprowizyjnych płatnościach w obcych walutach (500 £ miesięcznie) przy darmowej karcie Curve Blue – poźniej 2% prowizji;

- Limit przy bezprowizyjnych wypłatach w zagranicznych bankomatach (200 £ lub 400 £ miesięcznie) – później 2 £ lub 2% prowizji, w zależności od tego, która kwota jest wyższa;

Brak obsługi Apple Pay i Google Pay (choć to ma się wkrótce zmienić);i się zmieniło. Jest już Apple Pay i Google Pay dla klientów z Polski!- Brak języka polskiego. Aplikacja, strona i obsługa są w j. angielskim (na szczęście wszystko jest proste i intuicyjne);

Jeśli chcesz spróbować Curve, zapraszam na stronę Curve.app i nie zapomnij proszę, że tylko korzystając z tego linka na blogu, otrzymasz 10 GBP (ok. 50 zł) 🎁. Bonus otrzymasz, jeśli wykonasz dowolną transakcję (np. płatności w sklepach, przez Internet) kartą Curve na kwotę min. 10 GBP (lub równowartość w innej walucie) w ciągu 14 dni od założenia karty.

A co Wy sądzicie o Curve? Czy ta recenzja zachęciła Was do przetestowania usługi? Jestem bardzo ciekaw Waszych opinii oraz doświadczeń osób, które już korzystają z Curve.

Krzysztof

Mnie zastanawia jedna rzecz, czy jeżeli mam kartę na której mam cashback np: 2% to czy jak ją podepnę pod kartę curve która sama w sobie oferuje 1% cashbacku, to czy za taką płatność otrzymam zwrot dla obu kart czy tylko dla curve?

Mateusz

Jeśli Twój bank nie wykluczył w żaden sposób Curve czy innych tego typu usług w regulaminie to powinieneś mieć podwójny cashback. Jak sprawdzisz, to pochwal się tutaj co za bank i czy zadziałało!

Wichren

Ja od dawna korzystam z „podwójnego” zwrotu cashback. Najierw płacę kartą kredytowa Santander 123, a po zakonczeniu okresu rozliczeniowego (u mnie jest to 10-go każdego miesiąca) dostaję zwrot z Sandander, a potem przenoszę wszystkie transakcje (cofając płatność w czasie) na drugą kartę kredytową z T-mobile i tam dostaję już 5% zwrotu, ponownie za te same transakcje.

Jakub

Takie samo pytanie mi się pojawiło w głowie :) Choć samego Curve jeszcze nie używam.

Połączenie go z Revolut to jest dopiero prawdziwe combo ;)

SMS

Tak – otrzymasz podwójny cashback. Przetestowane na wielu kartach w różnych bankach.

Mix

Nie wspomniałeś nic o Visa jak to ma się do podpięcia, może dodatkowy artykuł

Mateusz

Do Curve można śmiało podpinać zarówno karty Mastercard, jak i Visa.

Sama karta od Curve jest z logo Mastercard.

Danka

Hej zakładała curve jakiś tydzień temu z polecenia znajomej. Kazała mi wziąść czarna kartę bo jest darmowa i połączyć ja z kontem monese. Zrobiłam to pobrał mi z konta monese 9.99 funt jak spytałam czemu do powiedziała że to tylko na weryfikację i mi oddaca te pieniędzy. Teraz czytam że ta karta co miesiąc tyle kosztuje. Dziewczyna mnie zablokowała na fb i usunęła wszystkie wiadomości jakie do mnie pisała. Jak mam teraz ogarnąć ta aplikacje i jest możliwość wymiany na niebieska

Maq

Odpalasz aplikacje, wybierasz Card -> Manage Your Subscription -> Blue -> Downgrade to Curve Blue. Dzięki temu od kolejnego miesiąca rozliczeniowego przejdziesz na darmowy plan.

Danka

A trzeba aktywować kartę jak teraz ja dostałam. I gdzie wpisać żeby było dodatkowe 10funtow

Danka

A jak mam ją aktywować

Tomek

Bonus trzeba wpisać przy rejestracji. Jeśli nie było wpisane to przepadło.

Lutek

A jak zamknąć konto po skorzystaniu z promocji?

A.G.

Czy ktoś naprawdę dostał fizyczna kartę Curve bo ja mam już 3 raz obiecana wysyłkę i nic. Zwykle oszustwo to chyba jest. Uwazajcie

Maq

Testowałem wypłaty w bankomacie z kart kredytowych (ING i Santander) poprzez Curve i za każdym razem banki traktowały taka operacje jako transakcję bezgotowkowe (czyli z okresem bezodsetkowym i bez prowizji).

Andrzej

Z uwagi na to ze jest to MasterCard nie działa we wszystkich krajach np. w Egipcie nie można nią płacić w zadnym sklepie oraz wypłacać pieniądze z bankomatów

Adrian

Czy ktoś wie, czy karty Curve będę mógł użyć również we wpłatomacie i czy z tego tytułu będą występować jakiekolwiek prowizje?

Maq

Nie da się korzystać z bankomatów, Curve obsługuje tylko wypłaty, a nie wplaty.

Maq

Oczywiście miałem na myśli wplatomaty.

Mario

Niestety dane nieaktualne. Są już pobierane opłaty za przewalutowanie. Wychodzi drożej niż na darmowym Revolucie, gdzie po przekroczeniu limitu jest pobierana prowizja 0,5%. Po za tym karta jest już płatna w darmowym planie.

Piotr

witam, dwa pytania:

1. udało się komuś dodać karty Toyota Bank i byłego już Eurobank (mnie się nie udało)

2. odnośnie 1% zwrotu w Polsce miałem do wyboru tylko trzy sklepy: Auchan, Carrefour i Leroy Merlin i nic więcej; pozostałe owszem były ale nie w Polsce – wybrałem kartę darmową; ktoś rzeczywiście miał taką długą listę sklepów?

Maq

Nagroda 10 funtów jest dla osób które wpiszą odpowiedni kod przy zakładaniu konta, w Twoim przypadku jest już za późno. Natomiast kartę normalnie aktywujesz i tak już Ci pobrali 9.99£ za plan Black, kwota ta nie podlega zwrotowi, ale możesz zmienić plan na Blue aby nadal używać karty unikając opłaty za jej posiadanie w kolejnych miesiącach.

Mix

Właśnie dostałem kartę i okazała się czarna, jak mogę zareklamować bo chciałem niebieską

Winczer

Dostałem czarną a chciałem niebieską i zabrali z konta prowizję 44.06zł. Jak złożyć reklamację. Czy ktoś wie jak zrezygnować z Curve. Teraz co miesiąc będą pobierać prowizję. Nigdzie w internecie nie znalazłem jak zrezygnować lub zamienić kartę płatną na darmową niebieską. Proszę o pomoc w tym temacie.

Majakas

Wysłali taka kartę jaką zamówiłeś, ale możesz zmienić typ pakietu klikając „Card” na dole, następnie „Manage your subscription”, następnie wybierasz „Blue” i akceptujesz zmianę przyciskiem „Downgrade to Curve Blue”.

Winczer

Pięknie dziękuję za informację. Pozdrawiam Serdecznie.

Klaudia

Ja podpięłam REVOLUTA i mi zjadło 1 FUNTA plus pokazuje mi 0 ZŁ na koncie, a mam na revolucie 10 euro. Jak więc podpiąć kartę w aplikacji by widziała pieniądze które mam na karcie?

Jorge

Zainstalowałem aplikację podając kod promocyjny z powyższego artykułu. Otrzymałem zamówioną niebieską kartę, podpiąłem swoje karty, dokonałem przy jej pomocy już kilku płatności ale obiecanego bonusa wciąż nie ma… Czy ten kod jest jeszcze aktualny? A może jestem zbyt niecierpliwy…?

Mateusz

Cześć Jorge, sprawdź, czy na pewno nie naliczyło Ci bonusu na wirtualnej karcie Curve Cash. Powinien też być w zakładce „Timeline”. A jeśli go nie ma, to napisz do mnie na maila – spróbujemy wyjaśnić sprawę!

Kacper

Podałem kod promocyjny ale na timeline’nie nic mi sie nie pojawiło odnośnie otrzymania bonusu

Mateusz

Curve zastrzega sobie max. 72 godziny na naliczenie bonusu. Jeśli bonus nie został naliczony po tym czasie, to najlepiej skontaktować się z nimi poprzez aplikację (najwygodniej) lub maila ([email protected]) i spróbować wyjaśnić sprawę, podając użyty kod (EXTRA).

Artur

Czy premia w wysokości 10 GBP jest nadal dostępna?

Mateusz

Tak!

Karolina

Mam pytanie odnośnie cofania transakcji w czasie. Cofnęłam jedna z transakcji, obciążenie nowej karty zostało zrobione od razu, ale nie mam uznania na karcie źródłowej.

Ile czasu czeka się na takie uznanie?

Maq

Z reguły trwa to jakieś 2-3 dni robocze, czasem do tygodnia czasu (zależy od banku) , powyżej tego składaj reklamacje do Curve.

Małgorzata

Mateusz,

warto w tekście bloga zmienić, ten fragment mówiący o „ułudzie”. Powinno być „usłudze”. W kontekście usług finansowych to istotny błąd ;-)

„Zasada działania jest bardzo prosta: Dzięki ułudzie Curve Cash możemy zyskać 1% cashbacku na wszystkie zakupy w 3 wybranych przez nas miejscach.”

Mateusz

Ups! Dzięki za czujność. Faktycznie nie brzmiało to zbyt korzystnie :-)

Poprawione!

Artuosz

Czy ktoś ma podpiętą kartę debetową z PKO BP. Czy jeśli wypłacę z bankomatu kartą qurve z podpiętą debetówką to bank widzi to jako wypłatę z bankomatu czy jakoś inaczej?

Paweł

Jako transakcję online, bezgotówkową.

Jakub Jaworowicz

Widzi to jako wypłatę gotówką – było o tym wyżej w artykule w kontekście kart kredytowych i wyplatach z bankomatów. Kod transakcji oraz jej opis pozostaje bez zmian podczas płatności – zmiana się jedynie nazwa punktu z „EURONET” na „CRV * EURONET” itp; A więc bank wie kiedy płaciliście za towar, a kiedy to była wypłata gotówki.

Jedyną niedogodnością będą usługi typu „Visa oferty” czy „Bezcenne chwilę MasterCard” – możliwe że przez zmienioną nazwę sprzedawcy (przykład jak wyżej) Nie zaliczy tego do zakupu premiowanego.

Maq

Dla banku wazniejszy jest kod MCC, który w przypadku wypłat przez Curve jest 8999, czyli transakcja bezgotówkowa. Jakby rzeczywiście PKO BP brało wypłatę przez Curve jako wypłatę z bankomatu, to by pobierali prowizję za wypłatę i naliczali od razu odsetki, a tak nie robią.

Darth Artorius

Czy płacąc karta Curve w sklepie internetowym np. Amazon, Curve przeliczy mi walutę po kursie Mastercard ?

Kiedy podepnę pod nią kredytówkę (CitiHandlowy) ? Kredytówki same przeliczają walutę fatalnie i biorą prowizje.

Maq

Tak, Curve przeliczy kwotę po kursie międzybankowym (nie Mastercard, ale zbliżony). Z tym że Citibank nie lubi fintechów, aktualnie nalicza dośc sporą prowizje za Revoluta, niby za Curve na ten moment nie nalicza, ale nie wiadomo kiedy to się zmieni. Bezpieczniej użyć karty kredytowej z innego banku :)

Rafał

Czy po zainstalowaniu apki i dokonaniu rejestracji można jeszcze wpisać kod promocyjny ?

wojak

A czy ta karta Kurva to po zapłaceniu jak sie ma przypiętą 1 kartę a potem przypnie druga to możńa zmienić do 14 dni na ta druga?

Tomasz

Nie mogę zmienić planu taryfowego na blue poprzez aplikację i znowu mi pobrało z konta 9,99 funta. Jak to zrobić?

Maq

Wchodzisz w Account – > Change your subscription – > Blue – > Downgrade to Curve Blue. W razie dalszych problemow pisz do wsparcia Curve.

Adan

Witam

Pomyłkowo w aplikacji kliknąłem zablokuj kartę. Mam niebieską – co zrobić, żeby ją odblokować?

Maq

Wchodzisz w Account – > Change your subscription – > Blue – > Downgrade to Curve Blue. W razie dalszych problemow pisz do wsparcia Curve.

dar

Czy płacąc Curve z podpiętymi kartami Visa dostanę pieniądze z programu Visa oferty? Czy lepiej jednak dalej płacić kartą Visa

racek

Nie. To nie zadziała niestety.

Paweł

Witam,

Czy jeśli płacimy kartą curve w weekend za granicą i pobiera nam prowizję 0,5-1,5% to jeśli po kilku dniach w tygodniu cofniemy transakcję w czasie i przepniemy na inną kartę to ta prowizja też zostanie zwrócona? Bo wtedy ta transakcja będzie z nową datą już nie weekendową.

Maq

Zwrócą Ci prowizje tylko jeśli przeniesiesz transakcję na kartę w walucie płatności.

Wichren

Informacje już od DAWNA jest nieaktualna: „możliwość cofnięcia transakcji i podmiany karty, którą została wykonana w ciągu 14 dni”. Z tego co wiem na dziś taką operację dokonać można dla transakcji wykonanych do 90 dni PRZED.

zuk

Co za bzdura, google pay nie działa dla Polski. Wystarczy zobaczyć, jakie karty akceptuje google.

Jacek

na Curve(tej niebieskiej) mam 78funtów (zwrot z zakupów, po zmianach wraca na konto karty Curve mimo tego że były one płacone z innej. U mnie była to karat kredytowa z santandera w PLN, podpięta do Curve)) chciałem pobrać z niej gotówkę w złotych polskich – bankomat odmówił mi realizacji transakcji w historii zapisów pojawiło sie: 20 i 50 funtów (próba wybrania-transakcja odrzucona). W bankomacie wybierałem 20 PLN i za drugim razem 50PLN. Konto na Curve pozostało niezmienione ale kasy wybrać nie mogę. Czy ktoś wypłacał gotówkę, ale nie z kart podpiętych, tylko bezpośrednio z karty Curve? Ma ktoś doświadczenia w tym temacie?

jaro

Nie mogę dodać karty PKO BP , brak widoczności nr CRV-C, widoczna jest blokada na koncie, ale bank ukrywa opis transakcji. Kontakt z bok nic nie wnosi…

Komuś udało się dodać kartę PKO BP?

Wichren

Ee, blokada to blokada, ale po 2-3 dniach operację bank zaksieguje i treść czego dotyczy musi byc widoczna. Ja mam kilka kart, w tym kredytowe z różnych banków i wszystkie dodałem bez problemu. BTW w „badziewiarskim” banku nie trzymałbym pieniędzy ;-)

Tomasz

kiedy naprawa MCC

adikadik

a co jest zepsute?

mars28

W związku z tym, że bezprowizyjne wypłaty z bankomatu kartą Inteligo mam tylko w bankomatach PKO BP, poprzez podpięcie tej karty pod Curve ominę prowizję i będę mógł wypłacać pieniądze z innych bankomatów, czy dobrze rozumuję?

Michał

Czy i jak mozna wykorzystać Curve do wymiany PLN na CHF i opłacanie z tego kredytu?

Maq

Możesz jedynie doładować usługę typu Revolut w walucie obcej przy użyciu karty Curve, wtedy przewalutowanie odbędzie się po kursie Curve. A już z Revolut zlecasz przelew na konto, innej opcji nie ma.

Bankster-killer

Revolut do przelewów w CHF – NIE POLECAM! przelew wychodzacy z Revoluta leci przez banki pośredniczące, które czesto pobieraja dość wysoką opłatę rzedu 50 PLN. Nie jest to opłata Revoluta, więc oni umywają ręce

Kris

Witam,

zamierzam jechać za miesiąc na wakacje autem, 7 dni w Czarnogórze i 7 dni w Albanii. Kraje na trasie to Czechy, Austria, Słowenia, Chorwacja, Macedonia Północna, Serbia, Węgry, Słowacja. Generalnie zawsze brałem gotówkę ale w tym roku chciałbym płacić kartą na przykład za paliwo, bramki na autostradach, w knajpach itp. Posiadam tylko jedno konto, to konto w Banku Spółdzielczym (Spółdzielcza Grupa Bankowa). Czy ktoś może mi doradzić czy faktycznie ta karta jest dla mnie. Nie chcę też co chwilę latać właśnie do kantorów i wymieniać EURO zabrane z Polski na walutę w kraju, w którym będę. Przez łącznie 18 dni liczę, że kartą Curve wydałbym jakieś 2000 zł, reszta pobytu gotówką.

japa1_32

Sugerując się ww. artykułem zamówiłem Curve Blue. Niestety płacąc za wakacje na Booking kwotę 750 EUR okazało się, że nieprawdą są podane w artykule informacje jakoby po przekroczeniu miesięcznego limitu 500 funtów była naliczana prowizja 2%. Po prostu nie mogę zrealizować transakcji otrzymując komunikat, że przekracza ona mój limit. Jedna wielka lipa. Za późno już na zamówienie Revoulta, bo Curve to mogę tylko do kosza wyrzucić. Szkoda, że podane w artykule informacje nie polegają na prawdzie

JarekM

Chyba przekroczyłeś po prostu dzienny limit transakcji na karcie :)

Robiłem nieraz transakcje >1000 funtów na tej darmowej karcie i po prostu wtedy wchodziły te dodatkowe 2%.

japa1_32

Jeśli masz na myśli limity na podpiętej karcie to mam do wysokości salda nie ma opcji żebym przekroczył. Kartą Curve płaciłem płaciłem pierwszy raz. Napisałem do nich ale kiedy odpowiedzą to kto wie. Najbardziej irytujący jest fakt, że założyłem ją pod kątem wyjazdu wakacyjnego a tu nie wiadomo z jakiego powodu jest totlana lipa. Pomysłów, co może być tego powodem już brak

Taxpert

Warto czytać informacje. Curve ma bardzo silne (a więc czasami niewygodne) rozwiązania antyfraudowe. Na początku limit dzieny transakcji Curve jest niziutki (do sprawdzenia w Account -> Card Limits), stopniowo po kolejnych transakcjach (z których żadna nie została zareklamowana jako „lewa”, a tak by nastąpiło, gdyby komuś udało się podpiąć nie swoją kartę) limit rośnie.

Używam jej regularnie już od kilku lat (Blue) i CardLimits urosło do 9000 GBP/dziennie na transakcje bezgotówkowe (roczny – 365 dni – limit wzrósł dla mnie do jakichś kosmicznych wartości 1,6 mln GBP), w ATM 1000 GBP/dziennie.

Kris

Witam wszystkich,

od dwóch tygodni mam Curve Blue, Curva podpiąłem pod konto w Millenium Bank, konto nie walutowe. W miniony weekend byłem w Holandii, płaciłem Curve, wcześniej zmieniając walutę z ZŁ na EUR. Podczas zakupów zobaczyłem, że transakcje liczy mi 1 EUR=4,85 zł. Dla porównania zapłaciłem kartą Visa Debit tą co mam w Millenium, i kurs był identyczny. Dlaczego jak płacę Curve mam taki wysoki spread? Czy to dlatego, że to nie jest konto walutowe?

Maq

W ustawieniach karty w Millenium wybierasz walutę PLN, bo kartę masz w złotówkach. Wybierając EUR w ustawieniach Curve obciąża kartę millenium w EUR, w związku z czym przewalutowanie następuje po kursie Millenium.

Kris

Maq,

masz na myśli ustawienia karty Millenium w aplikacji Curve? Że tam ustawiam PLN zamiast EUR? Jeśli tak zrobię to faktycznie w końcu sens będzie miało używanie Cerve za granicą? Bo 4,85 zł za 1 euro to słabo :(

Marcin

Mam moją curewkę prawie 2 lata, miałem darmową kartę. Teraz nie mogę płacić. Czy orientuje się czy zasady się zmieniły.

Maq

Tak właśnie z zmień w Curve walutę przy karcie millenium na PLN, wtwsy to właśnie Curve będzie obciazalo kartę w złotówkach po własnym kursie. Co do zasady podawaj w Curve rzeczywistą walutę karty źródłowej, a wtedy bez względu na to gdzie i w jakiej walucie płaciszagia Curve będzie się działa sama. Twoim błędem byla zmiana waluty w ustawieniach Curve w związku z wyjazdem, nie powinieneś tego tykać.

Maq

Przy odrobinie zabawy możesz odzyskać część pieniędzy, wymieniasz najpierw walutę na EUR w bardziej atrakcyjnym miejscu, po czym w Curve robisz Go Back in Time na kartę walutową na której środki masz w euro.

Na przyszłość jednak lepiej nie tykać ustawień Curve przy wyjazdach :)

Kris

Maq, wielkie dzięki za pomoc :)

d7ejkej

Cześć.

Jak wybrać sklepy do casback ? Szukam i nie mogę znaleźć chyba ciemny jestem :( Aplikacja na iOS.

TEKLA

Witam mam problem zablokowało mi kartę curve na paragonie informacja odmowa karta zablokowana podejżewam,że względu na błędnie wprowadzony pin ( trzykrotnie) jak mogę odblokować kartę curve ?

John

WItam, założyłem konto miesiąc temu. otrzymałem kartę, jednak wszystkie płatności są odrzucane. Nie można jej podpiąć do Apple Pay. Wielokrotne emaile i prośby o pomoc do Support Team pozostają bez żadnej odpowiedzi i reakcji. Karta od ponad miesiąca jest bezużyteczna. Szkoda nerwów, nie polecam Curve.